Každý správný rodič, který chce pro své děti to nejlepší, si určitě minimálně jednou za život položí otázku „Jak mohu svým dětem vytvořit finanční jistotu do budoucna?“ Schovávat dětem peníze do prasátka je určitě dobrý základ pro jejich finanční gramotnost, ale do budoucna to není ideální řešení. Na Českém trhu se objevuje hned několik možností, jak chytře dětem spořit. Jedním z nejvýhodnějších produktů je právě doplňkové penzijní spoření.

„To mám začít spořit na penzi dětem?“

My věříme, že ano. Založit penzijní spoření dětem můžete kdykoliv. Na rozdíl od penzijka, které si sjednávají dospělí, nabízí dětské penzijko několik atraktivních výhod.

O růst dětského penzijního účtu se může postarat kdokoliv. Prarodiče se často trápí s nápady, čím obdarovat svoje vnoučátka k narozeninám nebo k dalším životním událostem. Na penzijko mohou kdykoliv dítěti vkládat libovolnou částku, která se bude v čase příjemně zhodnocovat. Je to mnohem praktičtější dárek, než dětem koupit třeba pátý kopací míč, který stejně zůstane ležet někde ve skříni.

Nesmíme samozřejmě zapomenout na bohatou podporu od státu! Díky státním příspěvkům můžou vklady na penzijku narůst až o 4 080 Kč za rok. Příspěvek od státu dostanete již od příspěvku 500 Kč měsíčně, ale pokud chcete tuto skvělou možnost využít naplno, tak se hodí přispívat alespoň 1 700 Kč měsíčně. Nové podmínky státní podpory penzijního spoření jsou účinné od 1. 7. 2024.

V porovnání s jinými spořícími produkty nabízí dětské penzijko možnost investování do fondů, dle předem zvolené spořicí strategie. Dlouhodobě patříme mezi přední penzijní společnosti s nejvyšším průměrným ročním zhodnocením. Za posledních 5 let jsme v průměru zhodnotili úspory našich klientů v doplňkovém penzijním spoření o 4,6 %.

První krůčky v dospělosti

Když se dětem začne otvírat vstup do světa dospělých, tak je to nepochybně velká výzva pro ně i jejich rodiče. Přejeme si, aby naše děti žili plnohodnotným životem a získali víc zkušeností, než jsme mohli nabýt my v období dospívání. Dnešní doba nabízí nespočet aktivit, kde je možné sbírat zážitky. Někteří čerstvě plnoletí se mohou rozhodnout, že si sbalí batoh a vyrazí do světa za dobrodružstvím, jiní chtějí vyrazit na studijní pobyt, nebo si zařídit první vlastní bydlení. Vše samozřejmě stojí nemalé peníze.

Pokud dětem budete spořit alespoň 10 let, tak si mohou v 18 letech z penzijka jednu třetinu peněz vybrat a začít si plnit své první dospělácké sny. Nově mají 24 měsíců od dovršení plnoletosti na to se rozhodnout, jestli část peněz z penzijka vybrat.

Co se stane se spořením, když se v 18 ti letech vybere 1/3 úspor?

Penzijní spoření po výběru části finančních prostředků nezaniká. I nadále je na něj možné posílat peníze, které budou narůstat nejen o finanční podporu od státu, ale i zajímavým procentuálním zhodnocením z investic zvolené strategie. Nastane ten správný čas na předání štafety ve spoření mladému dospělákovi, který nezačne na penzi spořit od nuly, ale od příjemného základu, který jste mu vy nebo jeho blízcí v době jeho dospívání vytvořili. Pokud si navíc začne již v 18 ti letech přivydělávat na brigádách, bude mít možnost, si za jistých podmínek snížit roční daňový základ.

Jak dětské penzijko sjednám?

Sjednat dětem penzijko není žádná věda. Nejjednodušeji jej sjednáte z pohodlí domova online:

Formulář máte za 10 minut vyplněný a pak už rázem spoříte. No nezní to skvěle? Navíc máte možnost nastavení smlouvy sledovat či měnit a to díky Klientskému portálu.

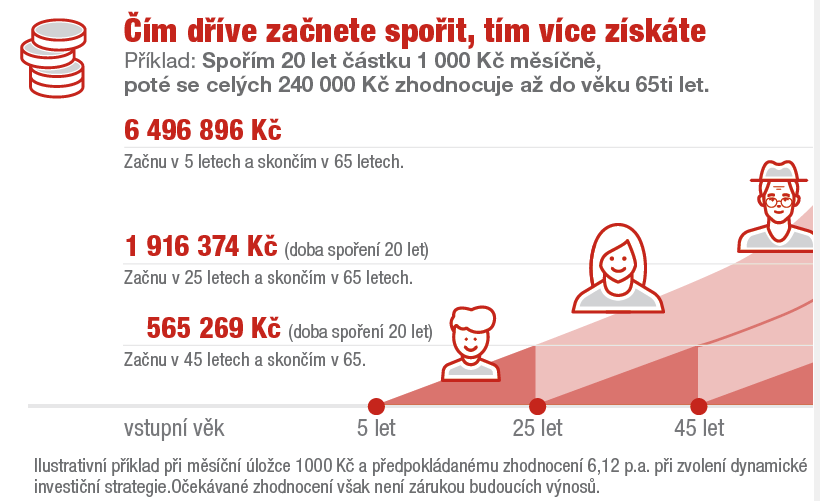

Za pár let, bude penzijní spoření nedílnou součástí života všech. Stane se z něj jistota, o kterou je možné se v období nedostatku či stáří opřít. Čím dřív se penzijní spoření sjedná, tím dřív budeme žít jistějším životem.

Za sjednání penzijka online získáte poukaz v hodnotě 1 000 Kč do Alza.cz. Akce platí na smlouvy pro dospělé i děti a smlouvy převedené z jiné penzijní společnosti.

Více informací zde: https://www.generalipenze.cz/penzijko-s-tisicovkou