Vyřizujete pozůstalost? Nezapomeňte na penzijní spoření

Odchod blízkého člověka doprovází truchlení a zvykání si na novou realitu. Vedle toho se musí pozůstalí vyrovnat také s řadou administrativních záležitostí. Od naplánování posledního rozloučení, přes vyřízení dokladů, záležitostí ohledně zaměstnání, bydlení, sociálních dávek až po vypořádání smluv nejen s dodavateli služeb a energií.

Účet v bance, plyn a elektřina nebývá to jediné, co si člověk na své jméno během života sjedná. Proto se v tomto článku podíváme na to, jak je to s penzijním spořením v případě úmrtí klienta.

Jak zjistit, zda měl zemřelý penzijní spoření?

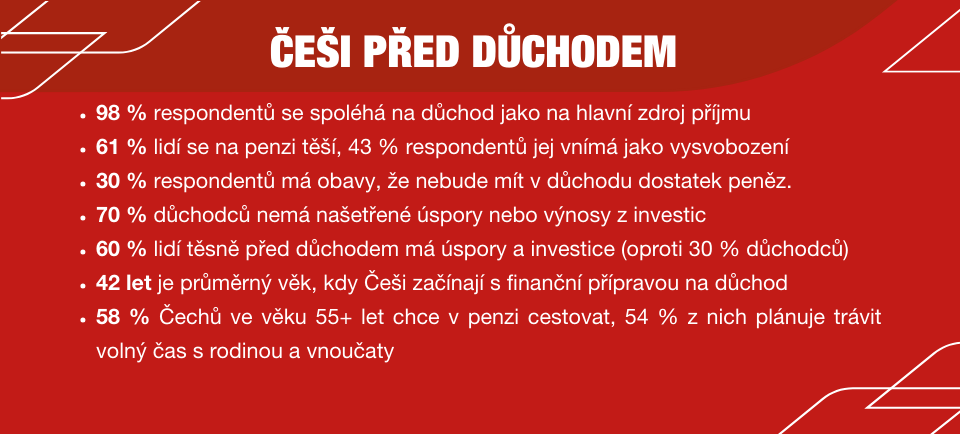

V Česku si na penzi dobrovolně spoří téměř 4 miliony lidí. Je tedy pravděpodobné, že pokud vyřizujete pozůstalost, i váš blízký penzijko během života měl. Možná vám o něm dokonce řekl. Pokud to však nevíte jistě, můžete to zjistit následujícími způsoby.

- Projděte osobní dokumenty – smlouvy, výpisy z účtu, e-maily nebo dopisy od penzijních společností mohou o existenci penzijka dost napovědět.

- Zeptejte se v bance, kde měl zesnulý účet – jako disponent můžete zjistit, na účet které penzijní společnosti příspěvky účastníka odcházely.

- Kontaktujte penzijní společnost – v Česku jich funguje devět, a pokud nevíte, u které měl zesnulý smlouvu, můžete je oslovit postupně.

- Poraďte se s notářem, který má na starosti dědické řízení – ten má přístup k majetkovým informacím zesnulého a může zjistit, zda měl sjednané penzijní spoření a u které společnosti.

Penzijní spoření umožňuje připravit se i na tyto životní situace předem. Smlouva zaniká úmrtím klienta, ale nemusíte se bát, úspory na penzijním účtu se nikam neztratí, jen si o ně musí pozůstalý požádat. Co se tedy dále děje s penězi na smlouvě?

Kdo dostane peníze?

Penzijní spoření umožňuje klientovi určit si ve smlouvě tzv. určenou nebo oprávněnou osobu (podle typu smlouvy), které v případě úmrtí klienta vzniká nárok na vyplacení příslušné dávky. Pokud taková osoba ve smlouvě uvedena je, bez čekání na ukončení dědického řízení si o ně může požádat. Pokud ve smlouvě není uvedena, stávají se peníze součástí dědického řízení, což může výplatu peněz značně prodloužit.

Určenou nebo oprávněnou osobou může být jakákoli fyzická osoba – manžel/ka, dítě, nebo třeba přítel/kyně. Stačí, když ji do smlouvy klient za doby svého života uvede a bude mít jistotu, že se peníze dostanou do správných rukou. Osob může být více a je třeba předem určit, v jakém poměru si peníze rozdělí. V průběhu trvání smlouvy klient může určenou/oprávněnou osobu kdykoli zdarma změnit.

Rozhodující je také typ penzijního produktu:

1. Doplňkové penzijní spoření (smlouvy od 1. 1. 2013):

- Pokud klient ve smlouvě doplňkového penzijního spoření uvede tzv. určenou osobu, v případě jeho úmrtí bude příslušná dávka ze smlouvy vyplacena přímo jí (týká se jak úmrtí klienta v průběhu spoření, tak v době výplaty naspořených prostředků formou renty).

- V případě, že ve smlouvě klient neuvedl určenou osobu, jsou peníze z penzijka zahrnuty do dědického řízení, během kterého je určen nárok dědicům.

Určeným osobám či dědicům budou prostředky z penzijního spoření vyplaceny v první případě jako odbytné. To jsou vložené peníze na smlouvě včetně výnosů, bez státních příspěvků. Nebo jako jednorázové vyrovnání včetně připsané státní podpory, pokud zesnulý klient splnil všechny podmínky, tedy mu bylo alespoň 60 let a spořil po dobu minimálně 60/120 měsíců v závislosti na podmínkách smlouvy.

Jestliže zemřelý stihl před svou smrtí čerpat pravidelnou penzi, dostane určená osoba nebo dědic jednorázově vyplacený zbytek dosud nevyplacených dávek.

2. Penzijní připojištění (smlouvy do 31. 12. 2012):

- V případě, že klient za svého života ve smlouvě uvede tzv. oprávněnou osobu, bude jí z penzijka vyplácena pozůstalostní penze po dobu stanovenou penzijním plánem. Týká se to jak úmrtí klienta v průběhu spoření, tak v době výplaty naspořených peněz formou renty.

- Pokud klient uvedl ve smlouvě penzijního připojištění oprávněnou osobu, má oprávněná osoba právo na pravidelnou výplatu rentou, a to včetně státních příspěvků. Platí to v případě, že zemřelý spořil alespoň 36 měsíců. Ovšem pozor, nárok, zda bude pozůstalostní penze vyplacena se státními příspěvky nebo bez nich, závisí dále na podmínkách konkrétní smlouvy. Peníze ze smlouvy mohou pozůstalí dostat vyplacené i jednorázově.

- Pokud klient oprávněnou osobu do smlouvy neuvedl, jsou peníze z penzijka zahrnuty do dědického řízení. Po určení dědice je vyplaceno odbytné, tedy naspořená suma bez státních příspěvků, a to i v případě, že zemřelý spořil minimálně 36 měsíců (viz výše).

Jaký je postup a co je potřeba doložit při vypořádání penzijka?

Pozůstalí by měli o úmrtí klienta penzijního spoření informovat penzijní společnost, u které měl zesnulý smlouvu sjednanou. Pro vyplacení naspořených peněz je třeba doložit úmrtní list a prokázat se svým dokladem totožnosti, například občanským průkazem.

Oprávněná, určená osoba nebo dědic podají žádost o výplatu dávky z penzijního spoření zemřelého u penzijní společnosti. Pokud je těchto osob více, je potřeba, aby každá z nich vyplnila vlastní formulář. Dědicové k žádosti doloží navíc usnesení soudu o dědictví s určením, kdo nabývá prostředky naspořené v rámci penzijního spoření.

Navštivte nás na kterémkoliv obchodním místě, kde vám se sepsáním žádosti pomůžeme.

Na vypořádání penzijního spoření mají penzijní společnosti zákonnou lhůtu až 3 měsíce, u nás v Generali PS se ale snažíme vyřídit žádosti rychleji.

Shrnutí: Na co nezapomenout?

✅ Zjistěte, zda měl zesnulý penzijní spoření

✅ Ověřte, zda ve smlouvě uvedl určenou nebo oprávněnou osobu

✅ Připravte si potřebné dokumenty

✅ Podejte žádost o výplatu

Máte správně nastavenou smlouvu?

Život přináší mnohdy nečekané situace a je důležité být na ně připraven. Sjednání oprávněné nebo určené osoby na vlastní smlouvě pro případ úmrtí je jednoduchý krok, který může vašim blízkým výrazně usnadnit vyřízení pozůstalosti a zajistit, že vaše peníze budou předány přesně tak, jak si přejete.

Stačí navštívit kterékoliv z obchodních míst, kde vám s doplněním do smlouvy rádi pomůžeme. Sjednání určené či oprávněné osoby si můžete kdykoli zkontrolovat i na Klientském portále.

Přečtěte si:

5 mýtů o důchodech, které vás můžou stát klidné stáří

Jak se finančně zajistit na penzi

Rizika předčasného ukončení životního pojištění

Nebo si poslechněte podcast: „Bavme se s našimi blízkými také o tom, jak chtějí umřít.“