5 faktů o penzijku, které jste možná nevěděli

Myslíte si, že penzijní spoření znáte jako své boty? Přesto vás možná ještě v něčem dokáže překvapit. Připravili jsme pro vás 5 faktů, které vám pomohou lépe se orientovat v oblasti penzijního spoření a učinit pro sebe i své blízké to nejlepší rozhodnutí k zajištění se na budoucnost.

Penzijko nejen pro dospělé, ale i děti

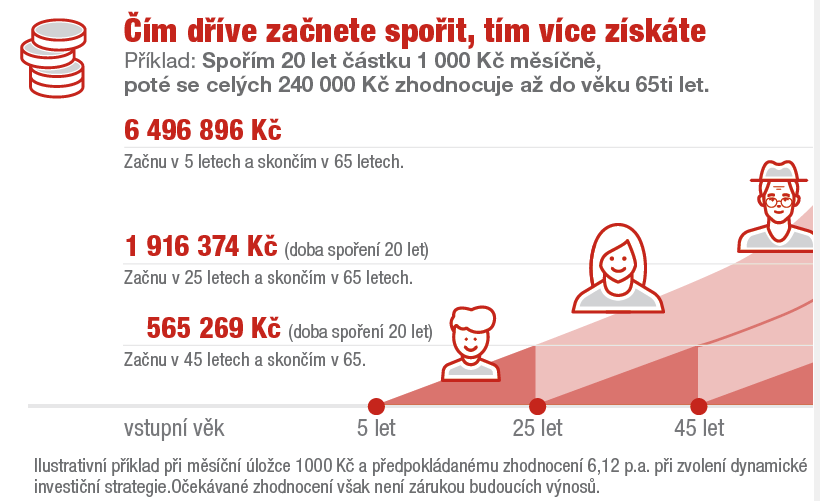

Začít spořit na stáří se dá v jakémkoli věku. Avšak ten, kdo se začne zajištovat dříve, získá značný náskok a v cílové rovince bude mít naspořenou pěknou sumu. Proto je penzijní spoření vhodné nejen pro dospělé, ale i děti. Svým ratolestem penzijko jednoduše sjedná jeden z rodičů a posílat na něj peníze může kdokoli z rodiny. Lépe se daří korunkám na penzijním účtu než v kasičce, protože stát k úložkám ještě přihodí nějakou kačku navíc v podobě státní podpory. Stačí si spořit minimálně pětistovku měsíčně a s podporou od státu můžete počítat. Všechny peníze na penzijku se navíc průběžně zhodnocují.

Že se děti k penězům z penzijního spoření dostanou až za dlouho? Přístup k nim budou mít daleko dříve, než byste možná čekali. Až třetinu úspor mohou děti z penzijka vybrat už v 18 letech, pokud jim rodiče spoření založili do osmých narozenin. Použít je pak mohou na studium, cestování nebo třeba první bydlení. Usnadní jim to vstup do dospěláckého života i zajištění se na pozdější časy.

Jeden z nejvýhodnějších produktů na trhu se státní podporou

Na trhu je jen málo finančních produktů, na které přispívá stát. U penzijka dokonce letos podpora od státu vzroste na historické maximum. Od 1. 7. 2024 je možné získat státní příspěvky ve výši 20 % z vlastní úložky, a to při spoření alespoň 500 Kč měsíčně. Na maximální státní příspěvek 340 Kč měsíčně dosáhnete při spoření částky 1 700 Kč za každý zaplacený měsíc. To znamená až 4 080 Kč ročně navíc k vašim vkladům. Na ty, kteří budou spořit více než 1 700 Kč, čeká ještě další výhoda v podobě úspory na daních. Od daňového základu si letos můžete odečíst až 48 000 Kč. Ze zaplacených daní je tak možné získat zpět až 7 200 Kč ročně. Suma sumárum, od státu můžete získat podporu ve výši až 11 280 Kč ročně.

Ani ne tak spoření, jako investice

Samotný název produktu může být trochu matoucí. Prakticky totiž funguje penzijní spoření na principu investování. S penzijkem si každý měsíc pravidelně a dlouhodobě odkládáte peníze stranou. Penzijní společnost tyto prostředky vloží podle vámi zvolené strategie spoření do různých finančních nástrojů, jako jsou akcie, dluhopisy a fondy. Co to znamená? Vaše peníze mají šanci růst a zhodnocovat se. Penzijní spoření vám tak může přinést vyšší zhodnocení než jen běžné odkládání peněz stranou do prasátka, pod matraci, nebo na běžný či spořicí účet. Penzijko je proto ve skutečnosti kombinace spoření a investování se státní podporou a každý klient se tak stává v podstatě investorem.

Můžete sami ovlivnit, kolik vám penzijko vydělává

S penzijkem si můžete hrát a během jeho životnosti upravovat nastavení svého spoření tak, jak to zrovna vyhovuje vaší finanční a životní situaci. Jste na začátku kariéry a peněz nemáte nazbyt? Odkládejte si klidně menší pravidelné částky. Až se vaše finanční situace zlepší, měsíční vklad si navýšíte dle potřeby. Zadařilo se a přemýšlíte, co udělat s penězi, aby ještě nabobtnaly? Na penzijku mohou pravidelné i jednorázové vklady růst a zhodnocovat se.

Obecné platí, že v mládí můžeme být v investicích odvážnější a s přibývajícím věkem se doporučuje hrát více na jistotu. Pokud vám zbývá do důchodu ještě dost času, můžete si zvolit dynamičtější strategii spoření, díky které máte šanci na větší zhodnocení peněz a zajímavější výnos. Pokud preferujete jistotu, máme pro vás i konzervativnější fondy.

Peníze si můžete vybrat kdykoli, vyplatí se však počkat

Peníze z penzijního spoření můžete vybrat i předčasně. Už po dvou letech spoření je máte k dispozici úplně kdykoli. Tedy klidně i dříve, než se dostanete do penze, a to včetně příspěvků zaměstnavatele a zajímavého zhodnocení. Použít je pak můžete na cokoli.

Abyste nepřišli předčasným výběrem o státní příspěvky a nemuseli vracet úsporu na daních, vyplatí se počkat a spoření vybrat nejdříve v 60 letech při současném splnění podmínky alespoň 60 naspořených měsíců (pro nové smlouvy od roku 2024 je minimální doba spoření 120 měsíců).