Amelia Warren Tyagiová a její matka, odbornice na bankroty a kandidátka na prezidentku USA v roce 2020, senátorka Elizabeth Warrenová, zpopularizovaly pravidlo 50/30/20 ve své knize All Your Worth: The Ultimate Lifetime Money Plan (Vše, co máte: Dokonalý finanční plán na celý život), která vyšla v roce 2005. I o sedmnáct let později je toto pravidlo stále jedním z nejúčinnějších a nejintuitivnějších tipů pro tvorbu rozpočtu.

Pravidlo 50/30/20 je skvělý pomocník pro všechny, kdo se nechtějí trápit kvůli každé koruně. Budete-li se jím řídit, pomůže vám zajistit, aby vaše příjmy pokryly vaše současné potřeby i budoucí cíle a zároveň vám zbylo dost peněz na to, abyste si mohli život opravdu užít.

Tento peněžní plán doporučuje rozdělit skutečný příjem – tedy to, co opravdu můžete utratit po odečtení například daní – takto:

- 50 % na to, co potřebujete

- 20 % na úspory a splátky dluhů

- 30 % na to, co chcete

Jak tedy pravidlo 50/30/20 funguje? Podívejme se podrobně na jednotlivé kategorie finančního plánu.

50 % na to, co potřebujete

Podle pravidla 50/30/20 byste měli polovinu svých příjmů použít na zaplacení věcí, které v životě potřebujete. Co se počítá mezi potřeby? No, vezměte tento výraz doslovně. Potřeba je něco, bez čeho byste se absolutně neobešli – například bydlení, jídlo, doprava a základní služby, jako je voda a elektřina.

Protože se věci mohou místy trochu zamotat, podívejme se na…

Několik záludných příkladů

Splátky dluhů

Věřitelé po nás téměř vždy požadují, abychom každý měsíc zaplatili určitou částku, kterou umořujeme svůj dluh. Tyto minimální splátky se dají zařadit mezi potřeby. Ale co další splátky, které bychom každý měsíc zaplatit mohli? Protože se nejedná o platby, které musíme provádět, aby nám u dveří nezazvonil exekutor, můžeme je přesunout do té menší 20% kategorie (viz níže).

Volitelné služby

Jsme zvyklí považovat všechny veřejné služby za potřeby. Ale když se nad tím zamyslíte, nemusí to platit vždy a pro každého. Například pokud část dne nebo celý den pracujete z domova, budete širokopásmové připojení k internetu považovat za potřebu. Jestliže však internet používáte jen ve volném čase, nejspíš bude Wi-Fi spadat do kategorie věcí, které chcete. Důkladně se tedy zamyslete nad vším, co v současné době považujete za nutnost, a tedy potřebu, a možná některé věci přehodnotíte a zařadíte je do jiné kategorie.

A jak dál?

Překročili jste rozpočet?

Pokud jste si už zkontrolovali, zda některé vaše potřeby ve skutečnosti nespadají do jiné kategorie, je čas zamyslet se nad snížením jednotlivých položek, abyste se do rozpočtu vešli. Mohli byste se přestěhovat do menšího domu nebo bytu? Vystačili byste si s pomalejším a levnějším internetovým připojením? Mohli byste se zbavit splátek za auto koupí levnějšího vozu? Je pravděpodobné, že zde máte větší manévrovací prostor, než si myslíte.

Vešli jste se do rozpočtu?

Máte štěstí! Než začnete přemýšlet o tom, jak přebývající finance utratit, zvažte navýšení své 20% kategorie, aby vaše úspory rostly rychleji a abyste se dříve zbavili svých dluhů.

20 % na úspory a splátky dluhů

V názvu „pravidla 50/30/20“ dvacítka možná stojí na posledním místě, ale je to druhý nejdůležitější aspekt tohoto peněžního plánu. Vždyť mimořádné splátky dluhů, vytvoření finanční rezervy (ideálně alespoň ve výši trojnásobku vašeho měsíčního příjmu), splnění spořicích cílů a investice na důchod jsou věci, které zajistí vaši budoucnost.

Máte-li obzvlášť vysoké dluhy nebo máte pocit, že pokulháváte za svými cíli, pokud jde o spoření a zajištění na důchod, klidně snižte položky jednotlivých potřeb nebo snižte svůj rozpočet na věci, které chcete, dokud se situace nezlepší. Ale vyvarujte se pokušení být na sebe moc přísní – lepší je mít rozpočet, který dokážete dlouhodobě dodržovat!

Jak stanovit priority

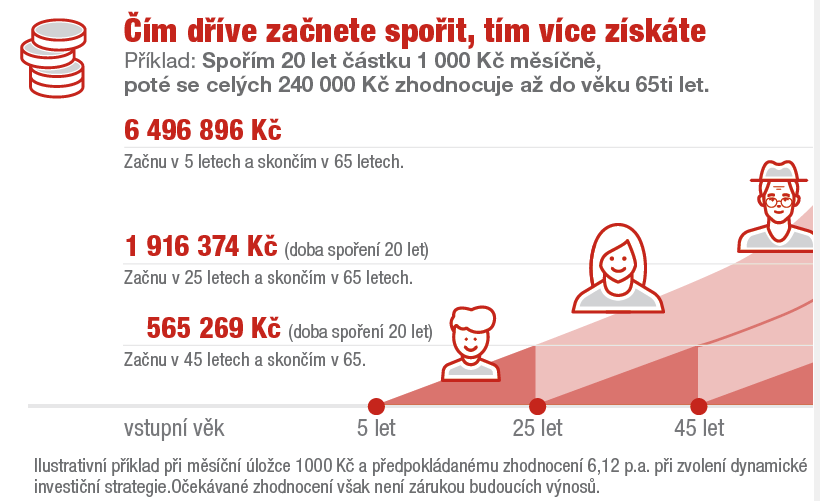

Pokud máte nesplacené dluhy nebo vám chybí finanční rezerva, doporučujeme je zařadit na první místo. Nikdy však není dobré zcela zanedbávat své dlouhodobé spořicí cíle a investice na důchod. Čím dříve je začnete řešit, třeba i tak, že si budete měsíčně odkládat jen malou částku, tím větší bude váš výnos z úroků.

Poznámka k nutnému a nepovinnému spoření

Pozor – do této kategorie spadá pouze finanční rezerva, investice na důchod a spoření na významné životní události (jako je svatba nebo koupě většího domu pro rozrůstající se rodinu). Pokud si chcete spořit na dovolenou nebo vysněné auto, klidně do toho jděte – jen nezapomeňte tento druh spoření zahrnout do kategorie věcí, které chcete.

30 % na to, co chcete

Životní radosti. Luxusní drobnosti. Zábava. Ať toužíte po čemkoli, tato část rozpočtu zahrnuje věci, které k životu nutně nepotřebujete, ale přesto vám do něj vnášejí radost a potěšení. Pokud jste v minulosti pravidelně utráceli více než 30 % svých příjmů za to, co chcete, nyní je čas začít výdaje v této kategorii odstraňovat nebo omezovat. Začněte samozřejmě s věcmi, které oželíte nejsnáze.

Je to důležitější, než se zdá. Jistě, můžete tuto fázi přeskočit a vsadit vše na zbylé dvě kategorie. A z krátkodobého hlediska to může být dokonce dobrý nápad, pokud se blížíte k finanční propasti. Ale trápit se dlouhodobě není udržitelné. Jakmile se tedy postaráte o zbylé dvě kategorie, dovolte si bez pocitu viny utratit zbývajících 30 % příjmů za věci, které máte rádi.

Jak začít s pravidlem 50/30/20

Začněte tím, že si spočítáte stávající výdaje a každou položku zařadíte do příslušné kategorie. Pokud můžete, nahlížejte přitom do výpisů z bankovního účtu – čím více budete čísla odhadovat, tím je pravděpodobnější, že váš rozpočet nebude sedět, až ho začnete používat.

Nejspíše zjistíte, že vaše kategorie výdajů v současné době neodpovídají rozdělení 50/30/20 a že vaše celkové výdaje jsou buď vyšší, nebo nižší než vaše příjmy. Nebojte se – bylo by překvapivé, kdybyste intuitivně uměli utrácet podle pravidla 50/30/20! Teď je čas upravovat svůj peněžní plán, dokud s ním nebudete spokojeni. A pokud se vám nepodaří dát věci do pořádku okamžitě, vytvořte si plán na snížení výdajů.

Jakmile si vše rozvrhnete, může vám dodržování pravidla 50/30/20 výrazně usnadnit automatizované vykazování. Existuje spousta aplikací, které vám s tvorbou rozpočtu pomohou, například Spendee nebo Wallet. Zapátrejte na internetu a vyberte si takovou, která vám bude vyhovovat.