Jak vyjít s výplatou?

Spousta Čechů zjišťuje, že vydělávat víc, než dokážou utratit, prostě nestačí. Není ale potřeba hned žadonit u šéfa o zvýšení platu nebo hledat přivýdělky. Někdy stačí málo. Třeba si jen udělat ve financích pořádek. Pokud ztrácíte přehled o tom, za co utrácíte, nebo si chcete otestovat svoji finanční stabilitu, pokračujte ve čtení.

Kolik vydělám?

Prvním krokem je sestavení rozpočtu. Vytvořte si excelovou tabulku, nebo si prostě jen vezměte obyčejnou tužku a papír a sepište si všechny své příjmy. Nezapomeňte na zaměstnanecké benefity, jako jsou stravenky a příspěvky na cestování, a také na státní příspěvky. Všechny položky sečtěte.

Kolik utratím?

A teď ta bolestivější část. Spočítejte si, kolik peněz měsíčně pošlete do světa. Nezapomeňte započítat jednorázové roční výdaje! V rozpočtu by neměly chybět tyto položky:

Bydlení: nájem/hypotéka, energie, údržba a pojištění

Životní náklady: jídlo, oblečení, drogerie, zábava

Služby: telefon, internet, TV, předplatná

Doprava: jízdenky, provoz a údržba auta, pojištění

Spoření: důchodové připojištění, spoření, pravidelné investice

Zůstalo vám po odečtení výdajů od příjmů kladné číslo? Gratulujeme! A teď další krok.

Jak vypadají zdravé finance?

Finanční poradkyně a investorka Margareta Křížová doporučuje držet se zlatého pravidla 10-20-30-40. Můžete ho ale znát i pod zjednodušeným názvem 50-30-20. A co tato čísla tedy znamenají?

10% z toho, co vyděláte, si odložte na nenadálé menší výdaje, jako jsou oprava pračky nebo nákup nových pneumatik.

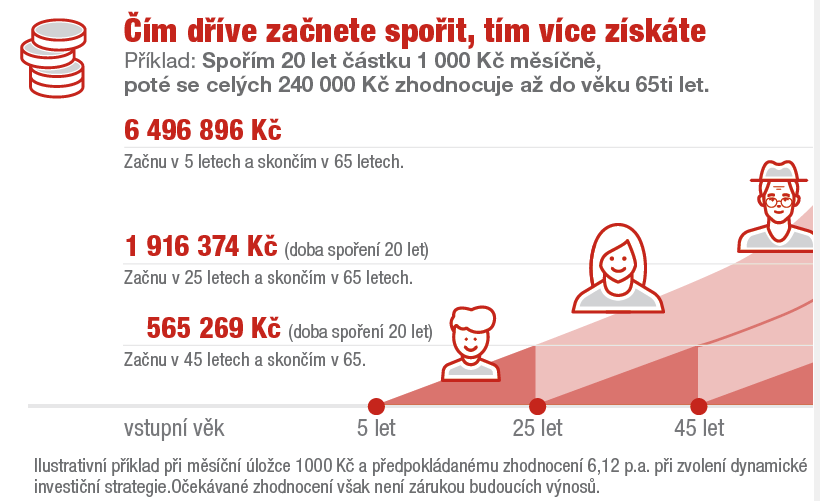

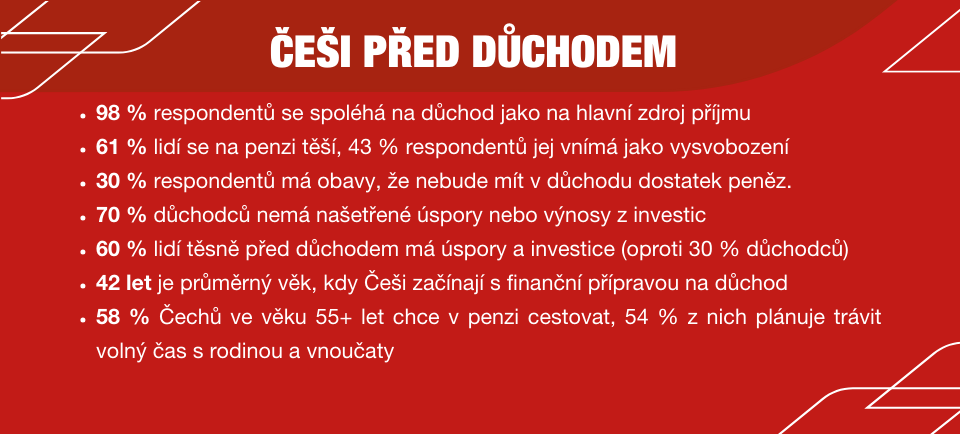

Dalších 20% spořte dlouhodobě. Přemýšlejte, jak byste vaše úspory mohli zhodnotit. Existuje široká škála možností, do čeho investovat. Raději se ale poraďte s odborníkem.

Maximálně 30% měsíčního příjmu byste měli dát za všechny výdaje související s bydlením. Pokud vám nájem nebo hypotéka ukrojí víc jak třetinu vašich příjmů, nebylo by od věci se porozhlédnout po ekonomičtějším bydlení.

Zbytek, tedy 40%, by měl pokrýt všechny běžné životní náklady jako jídlo, oblečení, zábavu nebo účet za telefon.

Pokud vaše výdaje odpovídají tomuto poměru nebo se vám dokonce daří uspořit více, gratulujeme. Pokud ne, doporučujeme s tím urychleně něco udělat.

Kde ušetřit?

Selský rozum praví, že by člověk neměl utrácet za to, co nepotřebuje. Nemůžeme si ale odepřít všechno, co nám dělá radost. Když si pořádně projdete svůj rozpočet, určitě objevíte místa, kde můžete ušetřit. Potřebujete všechna předplatná? Musíte pokaždé jet autem? Nebylo by lepší místo pěti malých nákupů udělat jeden velký? Není na čase si udělat pořádek v pojistných smlouvách? Zkuste to a uvidíte. Na dvou věcech se ale šetřit nevyplácí – pohyb a zdravé jídlo. Investice do vašeho těla se vám v dlouhodobém měřítku vrátí.