Víte, co je investiční brzda v penzijku?

Penzijní spoření může vypadat jako věda. Přesto je dobré ho rozklíčovat a vědět, kam vaše peníze svěříte. V následujícím článku se dozvíte nejen o investiční brzdě, ale i o různých investičních strategiích.

Co je investiční brzda?

Zákonem je penzijní společnosti nařízeno automaticky přesunout všechny naspořené prostředky klienta 5 let před jeho důchodovým věkem do méně rizikového „Povinného konzervativního fondu“, pokud se klient nerozhodne jinak. Je to proto, aby byly naspořené prostředky před důchodem co nejvíce chráněny před případnými výkyvy na finančních trzích. Tento přesun prostředků je označován jako „investiční brzda“.

Koho se investiční brzda týká?

Investiční brzda se týká pouze nových smluv u účastnických fondů, které lze zakládat od roku 2013, kdy spoříte v rámci doplňkového penzijního spoření. Pokud máte peníze v transformovaném fondu a spoříte si v rámci původního penzijního připojištění, investiční brzda se vás netýká. Peníze máte totiž po celou dobu spoření uložené v konzervativních finančních nástrojích.

O zákonné změně přesunu investic vás informuje penzijní společnost minimálně 60 dní předem. Pokud chcete přijmout vyšší riziko a nechcete své úspory přesunout do Povinného konzervativního fondu, je zapotřebí o tom penzijní společnost písemně informovat, nejdříve však 60 dní před touto změnou. Možnost blokovat zákonnou investiční brzdu však využívá pouze minimum klientů.

Generali penzijní společnost: Nejširší nabídka fondů

a spořicích programů na trhu

U nás v Generali penzijní společnosti si můžete vybrat z nejširší nabídky fondů a spořicích programů:

Spořicí programy jako „strategie životního cyklu“

Spořicí program představuje strategii poskládanou z investic do jednotlivých fondů v průběhu celé doby spoření. V rámci spořicích programů se investuje do totožných fondů jako při výběru individuální strategie spoření. Ta umožňuje sestavit si investiční portfolio přímo na míru. Peníze můžete vkládat pouze do jednoho účastnického fondu, nebo si sestavit investiční mix ze dvou nebo tří účastnických fondů zároveň (dynamického, vyváženého, spořicího).

Spořicí programy se také nazývají jako dlouhodobé „programy životního cyklu“. Důvodem je, že se investiční strategie mění v závislosti na věku klienta. Čím je klient starší, tím se strategie více zkonzervativňuje.

Mladým je dovolené riskovat

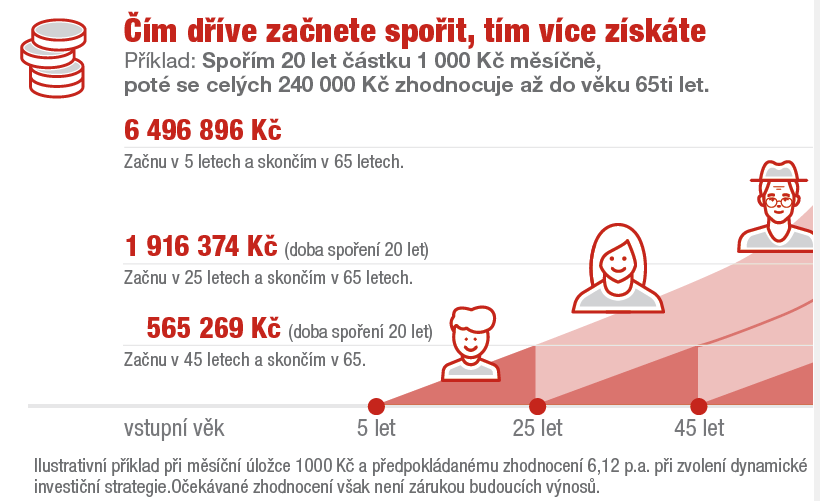

Obecně platí, že čím mladší jsme, tím dynamičtější investici si můžeme zvolit. Čím více se přibližuje náš důchodový věk, tím méně se doporučuje riskovat. Pokud jste mladí a nastal by na trhu vlivem nepříznivého vývoje případný propad, nějaký čas bude hodnota vaší investice klesat. Jedná se však o dočasný stav. V rámci dlouhé doby spoření máte dostatek času a doporučujeme vyčkat, až se s dalším růstem případná ztráta smaže.

Spořicí programy nemají investiční brzdu, protože automaticky dobržďují do Spořicího účastnického fondu. Začíná se uplatňovat od 36 let věku klienta postupným růstem podílu Vyváženého účastnického fondu a později i Spořicího účastnického fondu. Spořicí program má celkem 11 fází, které se automaticky určují věkem, dobou spoření a očekáváním klienta.

A co vy? Máte již pro sebe zvolenou vhodnou strategii spoření? S penzijkem si svůj důchod jednoduše užijete!

Přečtěte si také:

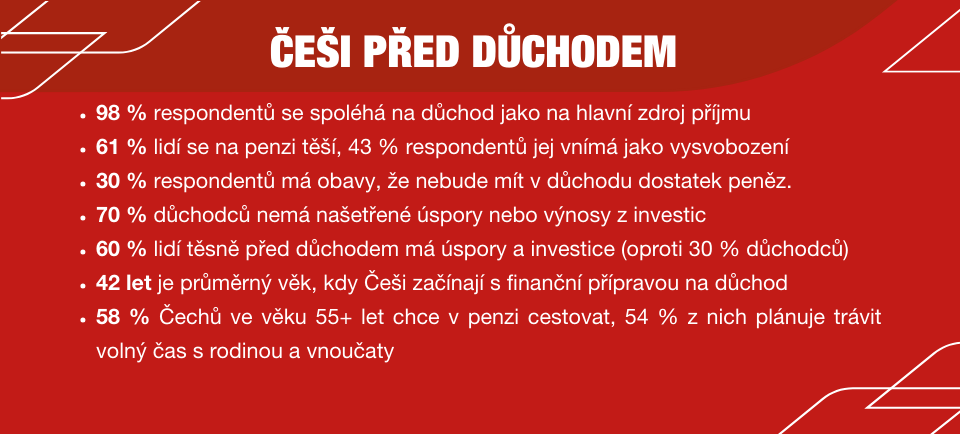

Vyplatí se spoléhat jen na státní důchod?

Proč si sjednat penzijní spoření

#PoznejPenzijko - Účastnické fondy

#PoznejPenzijko - Odbytné

TIP - Jak najít své zatoulané penzijko