Devastující tornádo na Moravě. Přívalové povodně napříč západním Německem a Belgií. Jedna z nejhorších vln veder jakou kdy zaznamenal jih Evropy.

O extrémní meteorologické jevy letos není nouze a předpoklad klimatologů je, že jich bude s globálním oteplováním dále přibývat.

Tento trend je v Čechách již patrný na vyšší četnosti horkých dní a s nimi spojenými suchy a nebezpečím lesních požárů. Zvyšuje se ale také riziko povodní, zejména těch přívalových, což souvisí s rostoucí kapacitou oteplující se atmosféry pojmout vodní páru.

„Zcela jednoznačně víme, že to jsou vysoké teploty, že to je sucho a že to jsou povodně, a to jak povodně plošné tak i přívalové,“ komentuje postupnou extremizaci místních klimatických jevů Mirek Trnka z Ústavu výzkumu globální změny – CzechGlobe v Brně. „U ostatních extrémů je stále ještě otázka, jak se to bude vyvíjet a co potvrdí data.“

S postupnou extrémností klimatických jevů souvisí i rostoucí riziko škod na životech a na majetku.

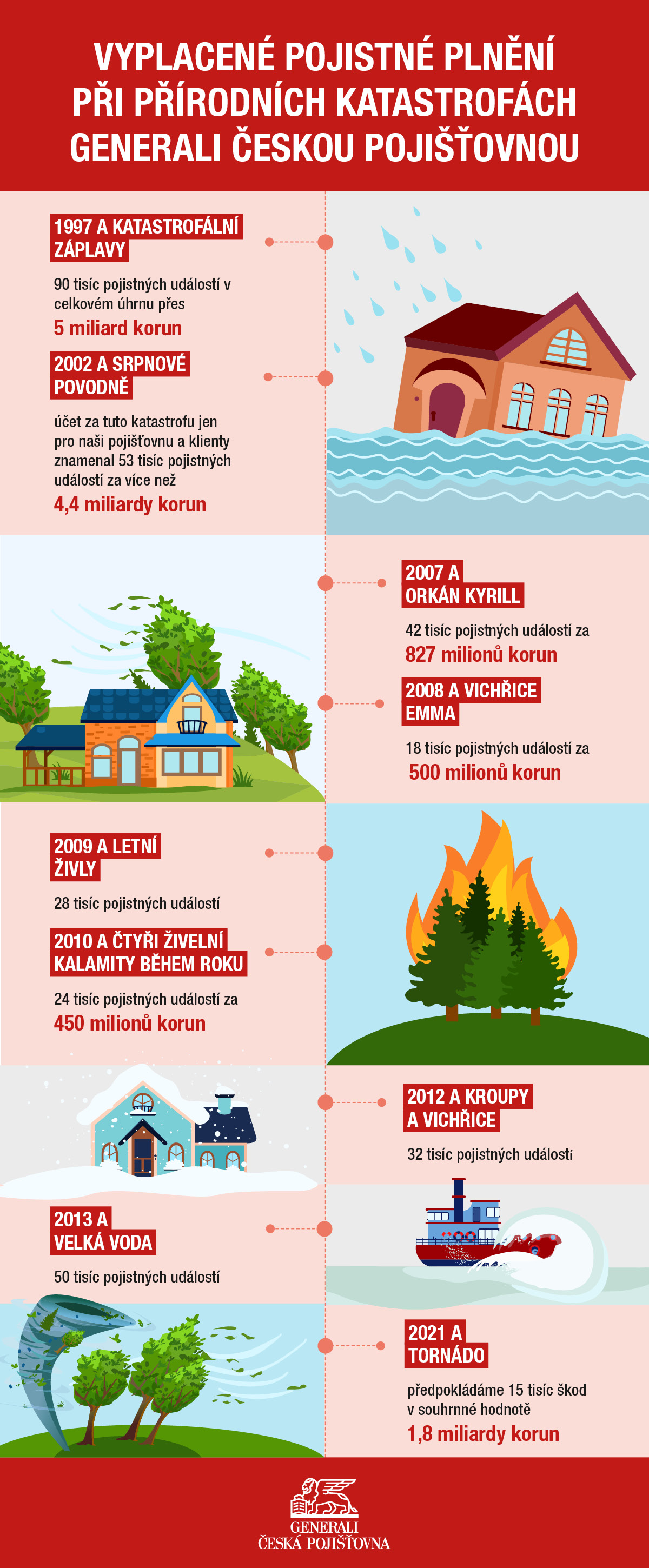

Předběžné odhady škod na soukromém a veřejném majetku v důsledku červnového tornáda na Moravě například hovoří o 15 miliardách korun.

Dobrá zpráva je, že škodám na životech a majetku lze, na rozdíl od extrémního počasí samotného, do určité míry předejít – alespoň v některých případech.

Tornádo

V případě tornáda, které zasáhlo pomezí Břeclavska a Hodonínska 24. června a místy nabralo síly až F4 na Fujitově stupnici, majetek v podstatě ochránit nešlo. „F3, to je téměř naprostá zkáza, tu přežívají jen ty nejpevnější budovy,“ říká Trnka. „Hlavním pravidlem, zvlášť pokud jste v cestě tornáda, je neztrácet čas pořizováním snímků, ale nalézt úkryt.“

Povodně

U povodní již ale možnosti existují, neboť se na ně lze do jisté míry připravit, třeba budováním protipovodňových bariér nebo varovných systémů. Ani zde ale nemusí připravenost stačit, jak se ostatně ukázalo v Německu, kde varovný systém sice fungoval, ale lidé jeho varování nevěnovali pozornost.

Extrémně vysoké teploty a sucho

Před extrémně vysokými teplotami, za které se označují teploty přesahující 37 °C, lze chránit jak rizikové skupiny obyvatelstva, jako jsou kardiaci, astmatici a dlouhodobě nemocní, tak zemědělské plodiny a lesní dřeviny.

Domácnost vybavená klimatizací či protislunečními fóliemi do oken může spolehlivě ochránit rizikové skupiny. Škodám v důsledku sucha pak mohou zemědělci a lesníci částečně předejít výběrem odolnějších odrůd plodin a dřevin.

Pojištění majetku

Pravidelně revidované pojištění majetku, které se skládá z pojištění staveb a pojištění domácností, by mělo být nezbytnou součástí přípravy na jakoukoliv situaci. A byt si zaslouží stejnou úroveň ochrany jako dům, podle Jana Marka, tiskového mluvčího Generali České pojišťovny.

„Pořád jde o nemovitost, kterou lidé kupují za vysoké částky, investují do ní a je základem jejich spokojeného života,“ říká Marek.

Klíčem k efektivnímu pojištění majetku proti přírodním hrozbám je správně zvolený rozsah pojistného krytí (proti čemu se pojistím) a nastavení pojistných částek (na jakou hodnotu se pojistím).

U pojištění domu je zároveň nutno pamatovat na pojištění vedlejší stavby, jako je garáž, skleník, bazén, či zahradní domek. Pojistit lze i zahradu a okrasnou zeleň, říká Marek.

Pojištění následků živelních událostí, kam patří i tornádo, je podle Marka součástí každého současného majetkového pojištění a není třeba na ně mít speciální připojištění. Pokud jde ale o pojištění následků povodně nebo záplavy, standardní smlouva jej nemusí zahrnovat, zejména pokud se jedná o historicky starší smlouvu.

Pravidelná revize pojistných smluv – ideálně každé dva roky – je důležitá, protože za dva roky se v souvislosti s bydlením může leccos změnit, podle Marka.

„Pořídíte novou kuchyňskou linku, zrekonstruujete podkroví, vyměníte střešní krytinu, nakoupíte novou televizi a lednici, to všechno by mělo vést k tomu, že se ke smlouvě vrátíte a řeknete si, zda nastavená pojistná částka odpovídá reálnému stavu věcí,“ říká Marek. „Zcela špatně je ověřovat si vhodnost nastavení pojištění až v momentě, kdy se něco stane. To už je samozřejmě pozdě. Přesto znovu a znovu v praxi vidíme, že to lidé přesně takhle dělají.“

Pokud jde o živelné události, je zásadní, aby pojištěný postupoval tak, aby učinil veškerá opatření nutná k předcházení vzniku škodní události, pokud to situace umožňuje. A pokud škodní událost přesto nastane, aby se klient snažil minimalizovat její rozsah a následky, říká Marek.

To se samozřejmě odvíjí od konkrétní situace: úklid zahradního nábytku před krupobitím, zavření oken při bouřce, úklid neukotvených věcí před příchodem vichřice, podle Marka.

„V souvislosti s živelními škodami a havarijním pojištění auta nicméně fakt, že by vlastnil garáž, nehraje roli,“ dodává Marek. „Pokud totiž garáž mít bude a krupobití ho zastihne s vozidlem na cestě, garáž mu nic platná nebude.“

![]()